IL VERSAMENTO DELLA TASSA LIBRI SOCIALI 2022

Entro il prossimo 16.3.2022 scade il termine per il versamento della tassa annuale per la vidimazione dei libri sociali a carico delle società di capitali.

L’importo dovuto è collegato all’ammontare del capitale sociale alla data dell’1.1.2022 ed è pari a:

- € 309,87 se il capitale o il fondo di dotazione non è superiore a € 516.456,90;

- € 516,46 se il capitale o il fondo di dotazione supera € 516.456,90.

—————————————————————

Entro il 16.3.2022 le società di capitali devono versare la tassa per la vidimazione dei libri sociali dovuta per il 2022.

SOGGETTI OBBLIGATI

La tassa annuale in esame è dovuta da spa, srl e sapa.

Sono obbligate al versamento, come chiarito dal Ministero delle Finanze nella Circolare 3.5.1996, n. 108/E anche le società:

- in liquidazione ordinaria;

- sottoposte a procedure concorsuali, sempreché permanga l’obbligo della tenuta dei libri da vidimare nei modi previsti dal Codice civile.

AMMONTARE DOVUTO

La tassa annuale:

- sostituisce la tassa di concessione governativa per la vidimazione dei libri sociali (libro assemblee soci, libro decisioni Consiglio di amministrazione, ecc.);

- è deducibile ai fini IRES / IRAP;

- è dovuta in misura forfetaria, indipendentemente dal numero di libri o pagine utilizzati nell’anno.

L’importo da versare è differenziato in base all’ammontare del capitale sociale / fondo di dotazione della società risultante all’1.1 dell’anno per il quale si effettua il versamento. Per il versamento relativo al 2022 va fatto riferimento al capitale sociale / fondo di dotazione all’1.1.2022.

Eventuali variazioni del capitale sociale / fondo di dotazione successive all’1.1.2022 non assumono rilevanza (le stesse avranno effetto su quanto dovuto per il 2023).

MODALITÀ DI VERSAMENTO

Il versamento va effettuato tramite il mod. F24, riportando nella Sezione “Erario” i seguenti dati.

- Codice tributo => “7085”

- Anno di riferimento => “2022”

può essere compensato con eventuali crediti disponibili.

Mod. F24 saldo “a debito” senza compensazione: Servizi telematici Agenzia Entrate (Entratel / Fisconline) o

bancari (remote / home banking)

Mod. F24 con compensazione saldo “a debito” o saldo “a zero”: Servizi telematici Agenzia Entrate (Entratel / Fisconline)

SOCIETÀ COSTITUITE DOPO L’1.1.2022

Le società di capitali costituite successivamente all’1.1.2022 devono versare la tassa annuale (€ 309,87 / 516,46) esclusivamente tramite bollettino di c/c/p n. 6007, intestato all’Ufficio delle Entrate – Centro Operativo di Pescara.

REGIME SANZIONATORIO E RAVVEDIMENTO

Relativamente all’omesso / ritardato versamento della tassa annuale, a seguito della soppressione del comma 3, dell’art. 9, DPR n. 641/72 in sede di revisione del sistema sanzionatorio introdotta dal D.lgs. n. 473/97, non è più prevista una specifica sanzione.

Ciò ha portato a ritenere che la sanzione applicabile per la violazione in esame dovesse essere riconducibile alla disciplina di cui al D.lgs. n. 471/97.

Secondo tale interpretazione, all’omesso / ritardato versamento della tassa annuale risulta quindi applicabile la regola generale in materia di omesso versamento dei tributi ex art. 13, comma 3, D.lgs. n. 471/97 in base alla quale la sanzione è pari al:

- 30% dell’importo dovuto;

- 15% se il versamento è eseguito con ritardo non superiore a 90 giorni;

- 1% per ogni giorno di ritardo se il versamento è eseguito con ritardo non superiore a 15 giorni.

Merita evidenziare che l’Agenzia delle Entrate e talune Camere di Commercio indicano nei rispettivi siti Internet che la sanzione irrogabile alla violazione in esame è compresa tra il 100% e il 200% come previsto dal comma 1 del citato art. 9, in base al quale “chi esercita un’attività per la quale è necessario un atto soggetto a tassa sulle concessioni governative senza aver ottenuto l’atto stesso o assolta la relativa tassa è punito con la sanzione amministrativa dal cento al duecento per cento della tassa medesima”.

REGOLARIZZAZIONE OMESSO VERSAMENTO

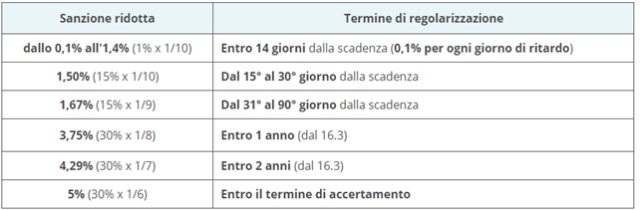

L’omesso / tardivo versamento della tassa in esame può essere regolarizzato tramite il ravvedimento applicando le seguenti sanzioni ridotte.

L’importo della tassa va maggiorato degli interessi di mora.